土地や家の購入時、費用や税金はいくらかかる?

~手続きの流れや諸費用を解説!~

土地や家の購入時、費用や税金はいくらかかる?

~手続きの流れや諸費用を解説!~

土地を買う、家を建てる時の流れと必要な費用

購入前に知っておきたい!土地の購入に必要な費用・税金いろいろ

土地を買うときに必要な費用

- 1.不動産仲介手数料

- 不動産を売買するとき、売主と買主を仲介した不動産会社に支払う「成功報酬」です。

- 2.印紙代

- 売買契約書に貼付する収入印紙の費用。契約書に記載される⾦額によって印紙税額は異なります。

- 3.手付金

- 売買契約締結時に、買主が売主に対して支払う売買代金の⼀部で、頭金とも言われます。

- 4.登記費用

- 物件の所有者名義や地⽬の変更といった登記情報を書き換えるかかる費用です。

1.不動産仲介手数料

個人が不動産を購入するときは、不動産会社に仲介を依頼することが一般的。

売買契約が成立時には、仲介した不動産会社に手数料を支払います。

金額の上限は宅地建物取引業法で決められており、その範囲で不動産会社が自由に設定できます。

■仲介手数料の上限額

物件売買価格(税抜き) |

上限額 |

|---|---|

400万円超の部分 |

売買価格×3%+6万円+消費税 |

200万円超~400万円以下の部分 |

売買価格×4%+2万円+消費税 |

200万円以下の部分 |

売買価格×5%+消費税 |

参照:国土交通省HP

例)1,000万円の土地を購入する場合の仲介手数料上限

売買価格1,000万円 × 3% + 6万円 × 消費税(1.1)= 396,000円

仲介手数料額の交渉が可能であるかは不動産会社によって異なりますが、交渉できるのであれば契約前のタイミングで相談してみましょう。

2.印紙代

印紙代とは、国に納める税金のこと。

土地購入時には売主と買主の間で「不動産売買契約書」を締結しますが、印紙税法という法律の課税文書にあたるため、収入印紙の貼付が必要です。

印紙税は契約書に記載される金額によって異なります。

契約締結の際は、あらかじめ収入印紙を準備しておきましょう。

印紙税の一部は軽減税率の適用によって、税負担が軽減される措置がとられています。

軽減措置の対象となる契約書は、不動産の譲渡に関する契約書のうち、記載金額が10万円を超えるもので、平成26年4月1日から令和6年3月31日までの間に作成されるものになります。

参照: 土地売買契約書|国税庁 (nta.go.jp)

3.手付金

手付金は土地購入の際、売主に一部先払いする代金です。

一般的に売買契約から引渡しまで数か月かかることから、契約成立の意味合いとして支払う慣習があります。

金額は売主と買主の間で決められますが、法律で売買価格の20%以内と定められており、一般的には売買価格の5~10%と言われています。

土地の売買価格が1,000万円の場合、50~100万円が相場です。

手付金はローンお借入れ前に発生する費用となります。手付金が必要になることを踏まえ、資金計画を立てましょう。

4.登記費用

土地を取得した際、この土地の持ち主は自分である(所有権)と登記簿や登録簿に登記・登録する費用です。

一般的に土地の所有権登記は司法書士に依頼します。

そのため登記に必要な税金「登録免許税」と司法書士に支払う「司法書士報酬」で構成されます。

土地の所有権移転登記は令和6年3月31日までに登記を受ける場合、軽減措置が設けられています。

必要となる登記 |

登録免許税 |

適用期限 |

|

|---|---|---|---|

本則税率 |

軽減措置 |

||

所有権移転登記 |

固定資産評価額×2% |

固定資産評価額×1.5% →700万円の土地なら10.5万円 |

~令和5年3月31日 |

土地を買うときにかかる税金

- 1.固定資産税の精算

- 一年の途中での売買では、売主が支払い済の固定資産税を引渡し日時点で日割り計算し精算します。

- 2.不動産取得税

- 購入・贈与・建築などにより不動産を取得した方に対して課される税金のこと。

1.固定資産税の精算

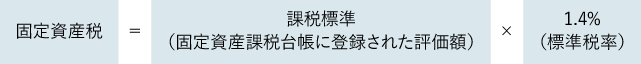

固定資産税は、毎年1月1日現在、市町村の固定資産課税台帳に不動産の所有者として登録されている方に課される税金です。

年の途中で売買される場合、売主がすでに納税済の固定資産税について引渡し日時点で日割り計算をし、売買代金支払い時に精算するのが一般的です。

固定資産税は所有者である限り毎年課税されます。

【算式】

課税標準って??

課税標準額とは法律上、その不動産の価格のことです。しかし実際に売買したときの時価ではなく、原則として固定資産税評価額と呼ばれる公的な価格が使われます。この評価額は時価よりも低いのが通常で、一般的に土地の場合は時価の7割程度、建物の場合は5~6割程度が目安とされています。

→売買価格が1,000万円の土地なら、1,000万円×0.7×1.4%=9.8万円/年(引き渡し日時点で日割り計算)

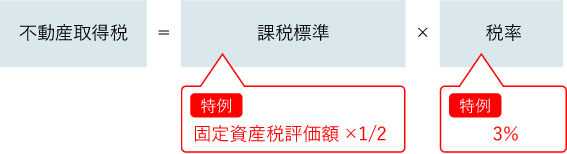

2.不動産取得税

不動産取得税とは、土地や建物といった不動産を購入・贈与・建築などにより取得した方に課される税金です。

課税されるのはその取得について1回限り。取得後、都道府県から納税通知書が送付されます。

令和6年3月31日までに宅地等(宅地及び宅地評価された土地)を取得した場合、税率の特例措置が適用されます。(★)

【算式】

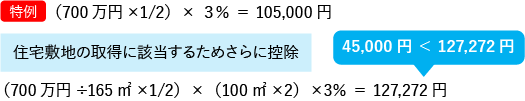

本来の計算方法は「取得した土地の固定資産税評価額(課税標準)×4%」

さらに特定の住宅敷地を取得した場合、下記の①と②の金額のうち、多い方の金額を税額を控除できます。

-

①

45,000円

-

②

「(土地1㎡当たりの固定資産税評価額×1/2)×(課税床面積×2(200㎡限度))×3%」

【要件】

土地を取得後に 住宅の新築をした場合 |

土地付住宅(建売住宅) を取得した場合 |

住宅の新築後に 土地を取得した場合 |

|---|---|---|

|

|

|

-

例)

売買価格が1,000万円で課税標準価格が土地700万円(面積165㎡)

建物2,000万円(100㎡)の新築住宅を購入した場合

-

105,000円 ― 127,272円 < 0 となり控除額の方が税額より大きいので支払税額は「0円」となります!

-

(★)

上記税率は令和5年6月1日現在です。特例措置や対象となる期間等により異なりますので詳しくは、各市区町村にお問い合わせください。

土地購入後に必要な費用

地盤改良費

地盤調査で「地盤が弱い」と判断された場合に必要となる工事を「地盤改良工事」といい、その費用のこと。

工事費用は数十万円~数百万円と大きく変わります。

多額の費用がかかりますが、家を建てるには地盤の強度がとっても重要。

地盤がしっかりしていないと経年によって建物が傾いたり、地盤沈下を起こしてしまいます。

全ての土地に工事が必要なわけではないですが、準備はしっかりしておきましょう。

家の解体費用

古い建物を解体し、新しく家を建てる場合には解体費用がかかります。

家の構造(木造、鉄骨等)と大きさ、立地条件により費用が変わります。十数万円~数百万円かかる場合もあります。

水道やガスのインフラ設備費用

上下水道やガスが整備されていない土地の上に家を建てる際にかかる費用です。水道引き込み工事は水道本管から敷地内までの距離で金額が変わります。インフラ設備にかかる費用は、100万円以上になるケースもありますので、購入前に事前に確認しておくことをおすすめします。

家を建てるときに必要な費用

注文住宅にかかる税金や費用

- 1.建築費用

- 建物本体工事にかかる建築費用です。ハウスメーカーによって価格帯(坪単価)が異なります。1,000万円前後で建てられるローコスト住宅から2,000~4,000万円超など様々です。

- 2.外構工事費用

- 敷地内の建物周囲の塀、垣根、門扉、アプローチ、舗装や造園等にかかる工事費用です。

- 3.建築確認申請費用

- 新しく家を建てる場合、建築基準法に従って計画、建築しなければなりません。新築する物件が建築基準法上の基準に適用しているかを各自治体または指定確認機関へ確認する必要があります。住宅の着工前、または改築を行う着工前に行わなければいけません。一般的に施工業者が代行し申請を行います。

- 4.登記費用

- 新築購入時や新築建物完成時の登記にはいくつか種類があります。

登記費用について詳しく

新築購入時や新築建物完成時の登記にはいくつか種類があります。

居住用家屋の新築または取得の登記は令和6年3月31日まで軽減措置が設けられています。不動産は固定資産税評価額に税率をかけて税額を計算します。(★)

参照:国税庁ホームページ

必要となる登記 |

内容 |

登録免許税 |

|

|---|---|---|---|

軽減税率 |

本則税率 |

||

建物表題登記 |

建物の住所、地番、家屋番号、床面積、新築年月日といった情報を登記します。建物の自己紹介票みたいなイメージです。 | 不要 |

|

所有権保存登記 |

建物の所有者の氏名や住所を登記します。建物表題登記と同時に行われることが一般的です。第三者へ建物の所有権の主張が可能です。 | 0.15%(※1) |

0.40% |

抵当権設定登記 |

住宅ローンを利用する際に金融機関が土地と建物に担保権を設定します。住宅ローンが完済となったら権利を抹消します。 | 借入金額×0.1%(※2) |

借入金額×0.4% |

-

(※1)認定長期優良住宅・認定低炭素住宅の場合は0.1%

-

(※2)土地購入時に抵当権設定し、建物完成時に建物を追加で抵当権を設定する場合は下記となります。必要となる登記登録免許税土地購入時抵当権設定借入金額×0.4%建物完成時抵当権追加設定追加担保1つにつき1,500円

建物完成時にかかる登記は一般的に専門家である司法書士、土地家屋調査士に依頼します。上記費用のほかに司法書士および土地家屋調査士への報酬費用が必要となります。

-

(★)上記税率は令和5年6月1日現在です。特例措置や対象となる期間等により異なりますので詳しくは、各市区町村にお問い合わせください。

住宅ローンの諸費用

- 1.事務手数料

- 住宅ローンのお借入れにかかる事務取扱手数料です。

- 2.保証料

- 保証会社と住宅ローン利用者の間で保証契約するための費用です。

- 3.印紙代

- 住宅ローンを契約する際、「金銭消費貸借契約証書」に貼付する収入印紙の費用です。

- 4.団体信用生命保険料

- 住宅ローン専用の生命保険に加入するための保険料です。

- 5.火災保険料

- 万が一の火事や災害に備えて、加入するための保険料です。

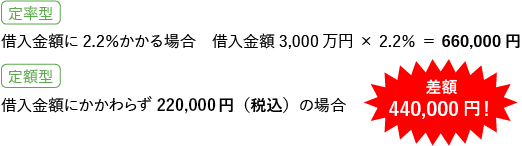

1.事務手数料

住宅ローン借入時にかかる取扱手数料です。

一般的に借入金額に対して一定の割合がかかるタイプ(定率型)、借入金額に関わらず一定の金額がかかるタイプ(定額型)があります。

例)借入金額3,000万円の場合

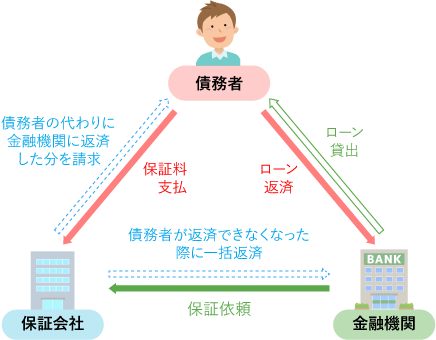

2.保証料

住宅ローン利用者が、なんらかの理由で銀行にローン返済できなくなったときのために保証会社と保証契約するための費用です。

万が一返済ができなくなった場合、保証会社は金融機関にローン残高を一括で返済しますが、あくまでも立て替えであり、住宅ローン利用者は保証会社に返済することになります。

保証料は借入金額と期間、金融機関や保証会社によって異なりますが、借入金額3,000万円、借入期間35年返済の場合保証料が60~80万円かかります。

保証料がかからない金融機関も増えているので、情報収集し比較検討することをおすすめめします。

(イメージ図)

3.印紙代

住宅ローンを借りる際にローン契約(金銭消費貸借契約)を行います。ローン契約書(金銭消費貸借契約書)は、印紙税法の課税文書に該当するため収入印紙を貼付する必要があります。印紙代は融資金額によって異なります。電子契約書(電子署名)を導入している金融機関は印紙代がかかりません。※別途、電子署名手数料がかかる場合があります。

→融資金額3,000万円の場合、印紙代は20,000円

4.団体信用生命保険料

住宅ローン借主ご本人さまに万が一のことがあった場合、残りの住宅ローンが弁済される保障制度です。残されたご家族に住宅ローンが残らず、マイホームに安心して住み続けることができます。

保険料を無料にしている金融機関が多いですが、より充実した保障内容になると保険料がかかるケースがあります。住宅ローン金利に上乗せして支払うケースが一般的です。

5.火災保険料

住宅ローンを借りる際にかかる費用ではないですが、火災保険の加入を必須としている金融機関が多いです。

地震保険、家財保険もセットで加入できます。金融機関で加入すると団体割引が適用されるケースが多いのでローン申込時に一緒に相談することをおすすめします。契約期間や補償内容によって保険料は数万円~数十万円と様々です。

住宅取得時にかかる費用の中で多くを占めているのが、住宅ローンの諸費用です。

金融機関によって手数料や保証料などの諸経費が異なりますので、費用を抑えることができるところでもあります。

近年、低金利時代となっており金利による差別化は難しいと言われていますが、金利だけではなく住宅ローン諸費用を含むトータルコストで検討することが大切です。

土地を買う、家を建てるまでの基本的な流れ

-

- Step.1

- ライフプランを踏まえた資金計画を立てる

モデルハウスを見に行く前に、まずはライフプランを踏まえた資金計画を立てましょう!

マイホーム購入にあたり、どこの土地に建てようか、どんな家にしようかと夢が膨らみます。

計画の早い段階でシミュレーションや専門家を活用し、将来のライフイベントでどんなお金がいつかかるのかどのような準備が必要なのか把握しておくと良いでしょう。

ライフプランに合った資金計画を立てないと、-

希望の家が建てられない

-

ローンの返済が思ったより大変で将来の教育資金や老後資金の十分が準備ができず不安

など、不測の事態に見舞われることも。

-

- Step.2

- 資金計画相談・住宅ローン事前審査

ざっくりとしたプランを作成した段階で住宅ローンを検討し事前審査の申込する方が多いですが、見積書やプラン表がなくても事前審査を申込できます。

ご自身が無理なく返済できる金額や、借りられる住宅ローン金額がいくらなのかわかった上で、予算にあった好みの住宅会社を何社かピックアップし、資料請求したり、実際にモデルハウスや内見会に足を運ぶことができるので、おすすめです。

自分で考えるのが難しい場合はお金の専門家に相談するのがおすすめです。 -

- Step.3

- 住宅ローン審査申込

希望の住宅会社数社より提案書(プラン)やおおよその見積額を作成してもらいます。家の機能や金額の比較、スタッフの対応やアフターフォロー体制、保証内容等も含めて検討しましょう。

ローンを利用する場合、それと同時に金融機関にローン審査申込を行います。 -

- Step.4

- 物件の情報収集・見学

どのあたりに家を建てたいか、どのようなハウスメーカーがあるのかを調べてみましょう。

デザインや特徴、住宅性能などをインターネットや住宅刺しい等でチェック。

前もって立てた資金計画・予算で好みの住宅を何社かピックアップし、資料請求やモデルハウス・内見会に足を運んでみると家づくりがより現実的になります。

土地は、不動産会社やハウスメーカーに探してもらうことが一般的です。

予算やエリアを伝え、見つかると土地決済のスケジュールが決まってきます。 -

- Step.5

- 見積書、プラン作成

希望のハウスメーカーより提案書や見積書を作成してもらいます。

住宅性能や価格、アフターフォロー体制や保証内容等を含めて比較検討しましょう。

住宅ローンを利用する場合は、ここまでにローン事前審査を完了させておきましょう。 -

- Step.6

- 住宅会社決定、契約

建築地や、ハウスメーカーが決定するといよいよ契約となります。

不動産売買契約や工事請負契約を行い、具体的なスケジュール、間取り、導線など詳細な打ち合わせを行います。 -

- Step.7

- 住宅ローン本申込、契約、実行

- Step.8

- 土地決済、住宅着工~完成

住宅ローン本申込、ローン契約手続きを行います。土地決済と同時に融資実行となり、土地所有権移転登記等を行います。建物工事が始まります。工事の状況により支払いが発生します。一般的には着工時、上棟時、完成時です。

-

- Step.9

- 抵当権設定手続き、火災保険加入手続き

- Step.10

- 引っ越し

すべての工事が完了すると、各種登記手続きを行います。また引き渡し時から火災保険に加入するための手続きも行いましょう。いよいよマイホームでの生活が始まります。住所変更の手続きも忘れずに!ローン返済も開始します。翌年には住宅ローン控除を受けるため(要件があります)に確定申告が必要となります。

マイホーム購入には土地建物の物件価格だけではなく、さまざまな費用がかかります。

計画の早い段階で、シミュレーションや専門家を活用し、ライフプランを踏まえた無理のない資金計画を立てましょう。

今後、想定される大きなイベントを考え、どのタイミングでいくら必要になるかを把握して計画を立てることでお金の不安や悩みを解消することができます。

家づくりは、家計の見直しや今後のライフプランに関するお金について考える良い機会です。人生100年の時代、理想の暮らしを実現するために北國銀行と一緒に考えてみませんか?これからもお役立ち情報を配信していきますのでお楽しみに★

-

※上記税率は令和5年6月1日現在です。特例措置や対象となる期間等により異なりますので詳しくは、各市区町村にお問い合わせください。

コラムに関する注意事項

本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当行は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客さま自身で判断するものとし、当行はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当行は一切の責任を負いません。

購入前に知っておきたい!土地の購入に必要な費用・税金いろいろ

購入前に知っておきたい!土地の購入に必要な費用・税金いろいろ

土地を買うときに必要な費用

土地を買うときに必要な費用

団体信用生命保険とは

団体信用生命保険とは

執筆者コメント

初めての家づくり、諸費用や税金だけで数百万円かかることも。必要な出費やスケジュールなどは事前に知っておきたいですね。本コラムでは、住宅取得に関するみなさまの不安や悩みを解消し、幸せな家づくりのお手伝いができるよう、ライフプランを踏まえた資金計画についてくわしく解説していきます。

株式会社 北國銀行

ライフプラン部 ローングループ

舛田 薫

プランニング技能士