- ホーム

- 個人のお客さま

- かりる

- 住宅ローン

- 知っておきたい!住宅ローンコラム

- 夫婦で収入合算して住宅ローンを組む方法とメリット・デメリット

夫婦で収入合算して

住宅ローンを組む方法と

メリット・デメリット

住宅ローンを収入合算して借りる場合に確認しておきたいポイント

執筆者

株式会社 北國銀行

ライフプラン部 ローングループ

伊藤 栄祐

- ・2級ファイナンシャル・プランニング技能士

住宅ローンを利用して住宅を取得する場合、一人でローンを組むのか、収入のある家族と一緒にローンを組むのか、みなさんはご検討されていますか?

住宅ローンの組み方にはいくつか方法があり、それぞれにメリットやデメリット、注意点があります。

本コラムではそれぞれの特徴やポイントについて詳しく解説していきます。

目次

- 1.住宅ローンの組み方

- ・一人で組む場合(単独債務)

・夫婦や親子で組む場合(連帯債務)

・収入合算で組む場合(連帯保証) - 2.収入合算する際のメリット・デメリット

- ・連帯債務のメリット・デメリット

・連帯保証のメリット・デメリット - 3.収入合算する際の注意点

- ・借りられる金額と返せる金額は違う

・共有名義の負担額と持ち分割合

1.住宅ローンの組み方

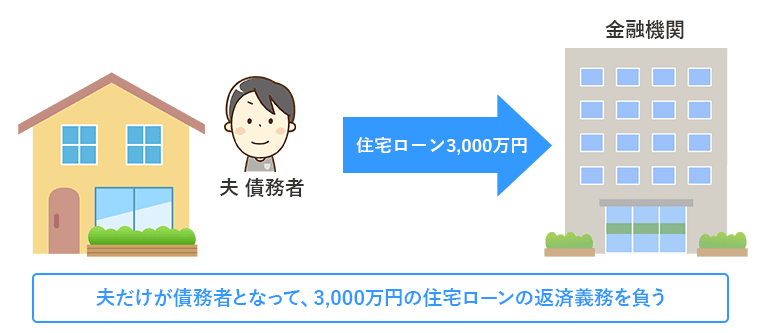

一人で組む場合(単独債務)

一人で住宅ローンを借り入れする方法です。

審査は債務者一人の収入で行い、返済の義務を負います。

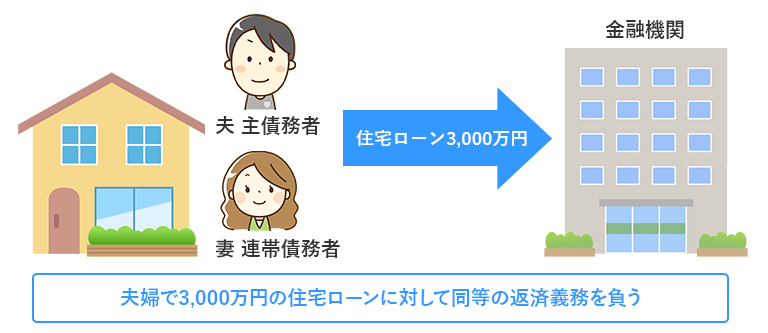

夫婦や親子で組む場合(連帯債務)

1つの住宅ローンを二人(夫婦もしくは親子)で借り入れする方法です。

審査は二人の収入を合算して行い、二人で連帯して返済の義務を負います。

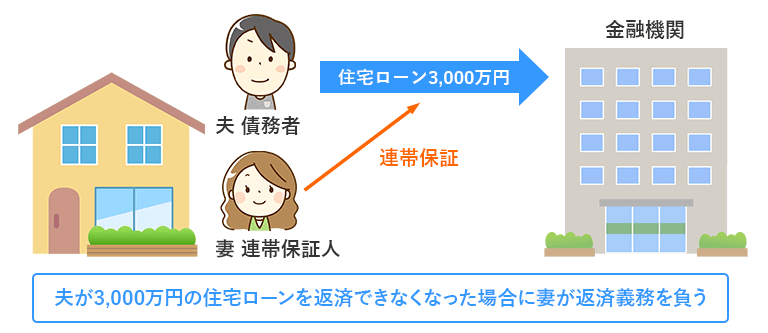

収入合算で組む場合(連帯保証)

住宅ローンの債務者は一人ですが、審査は二人の収入を合算して行います。

連帯保証人は債務者ではないため、債務者が返済できなくなった場合に返済の義務を負います。

2.収入合算する際のメリット・デメリット

連帯債務のメリット・デメリット

連帯債務でローンを借り入れする場合、二人の収入を合算して審査を行うため借入金額を増額させることができます。

また団体信用生命保険についても債務者に付保できるため、債務者一人もしくは二人で加入できます。ただし、金融機関によっては二人で加入できない場合があるため注意が必要です。

住宅ローン控除については、住宅ローンを借り入れする連帯債務者の二人で適用が可能です。

連帯保証のメリット・デメリット

連帯保証でローンを借り入れする場合、連帯債務と同様、二人の収入を合算して審査を行うため借入金額を増額させることができます。

ですが、団体信用生命保険は債務者のみ加入でき、連帯保証人での加入ができません。

また住宅ローン控除については、債務者のみに適用できる制度であり、連帯保証人には適用できません。

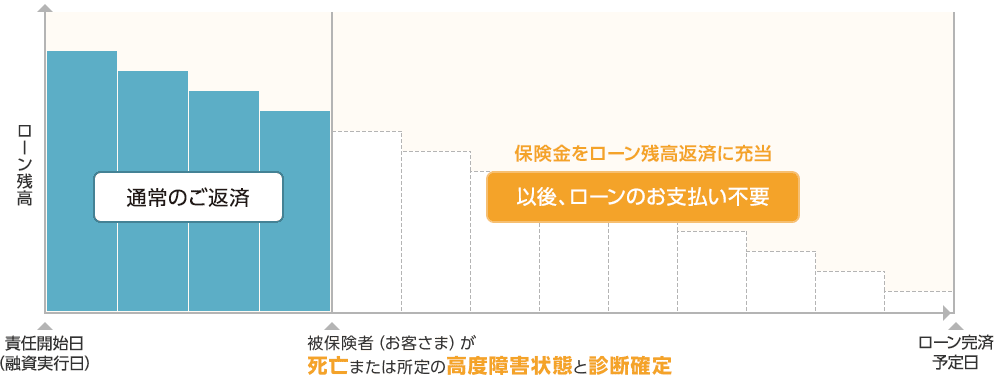

団体信用生命保険は、一般的に「死亡・高度障害状態」の場合に保障されますが、収入合算者に万が一のことがあると収入が減ってしまうため、保障がないと将来の返済が厳しくなる可能性が考えられます。

(イメージ図)

近年、夫婦共働き世帯が増えており、ご夫婦二人で住宅ローンを借り入れするケースもあります。ご夫婦二人で加入できる団体信用生命保険に加入するとさらに安心です。

北國銀行の団体信用生命保険ラインナップはこちら

3.収入合算する際の注意点

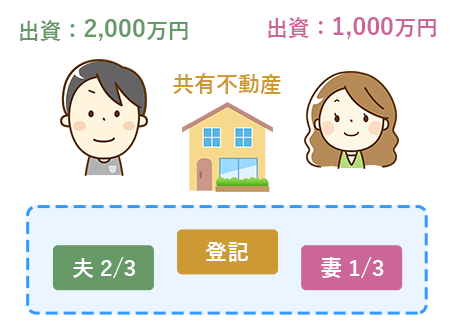

共有名義の負担額と持ち分割合

夫婦や親子などで資金を出し合って住宅を取得する場合、実際の資金の負担割合に応じて持ち分割合を定め、所有権を持つ(共有名義にする)必要があります。

「資金を出し合う」とは、頭金などをそれぞれの預貯金から負担することだけではなく、住宅ローンを利用し資金を負担する場合もこれに該当します。

【住宅ローン借り入れによる所有権】

| 一人で組む場合 (単独債務) |

夫婦や親子で組む場合 (連帯債務) |

収入合算で組む場合 (連帯保証) |

|||

|---|---|---|---|---|---|

| 債務者 | 連帯債務者 甲 | 連帯債務者 乙 | 債務者 | 連帯保証人 | |

| 所有権 | ○ あり |

○ あり |

○ あり |

○ あり |

× なし |

| 単独債務 | |

|---|---|

| 債務者 | |

| 所有 | ○ あり |

| 連帯債務 | ||

|---|---|---|

| 連帯債務者 甲 | 連帯債務者 乙 | |

| 所有 | ○ あり |

○ あり |

| 連帯保証 | ||

|---|---|---|

| 債務者 | 連帯保証人 | |

| 所有 | ○ あり |

× なし |

【持ち分割合の考え方】

住宅ローンを連帯債務にて借り入れする場合、一般的には収入の割合に応じて持ち分割合を判断します。

【連帯債務における持ち分割合のイメージ図】

- 知っておきたい!Point

-

出資した金額を無視して持ち分割合を定めて登記すると、贈与とみなされ贈与税の対象になるおそれがあります。

また、所有権保存・移転登記が完了したあとに登記の取り消しはできないため、住宅を取得する際には注意しましょう。

借りられる金額と返せる金額は違う

連帯債務や連帯保証で収入を合算をすると、二人の収入でローンの審査を行うため、借入金額を増額することができます。ですが、借入金額が大きくなれば返済金額も大きくなってしまいます。

また、住宅ローンは借入金額が大きいため融資期間が長期間になることがほとんどです。

住宅ローンの借入金額を検討する際は「毎月のご返済」と「将来にわたるご返済」を考えることが重要です。

シミュレーションツールを活用したり、専門家に相談しながらライフプランに変化があっても無理のない返済計画を立てましょう。

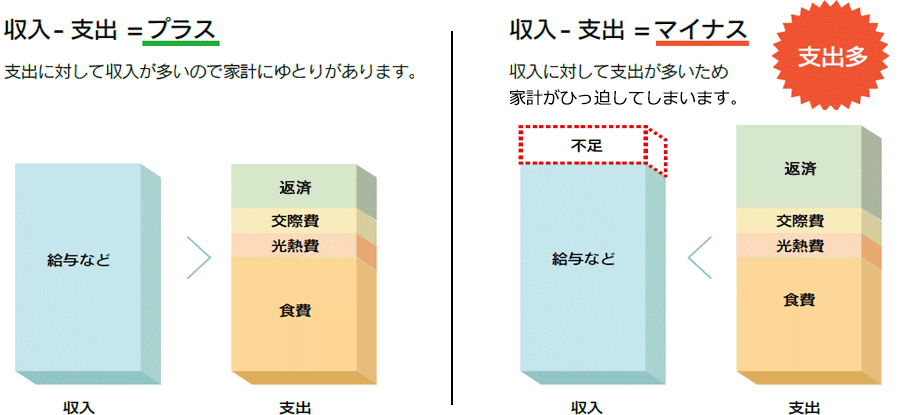

(1)毎月のご返済

住宅ローンを借り入れすることで、毎月の返済がスタートします。また住宅を取得することで、固定費(固定資産税・火災保険料など)が発生します。

現状の収支を確認のうえ、住宅取得後の見込み収支を確認しておきましょう。

毎月の生活費の確認とあわせて、住宅ローンの返済額を確認しておきましょう。

シミュレーションする際は、現在の住宅ローン金利だけでなく、将来金利が上昇した場合も見越した金利で計算することをおすすめします。

住宅の購入は大きなライフイベントです。家づくりを検討するタイミングは、ライフプランや家計を見直すよい機会です。

まずは、収入と支出について把握し、毎月いくらまで住宅ローンの返済が可能なのか考えてみましょう。

毎月の返済額が決まれば借入額も決まるため、その範囲内で予算、計画を立てていきましょう!

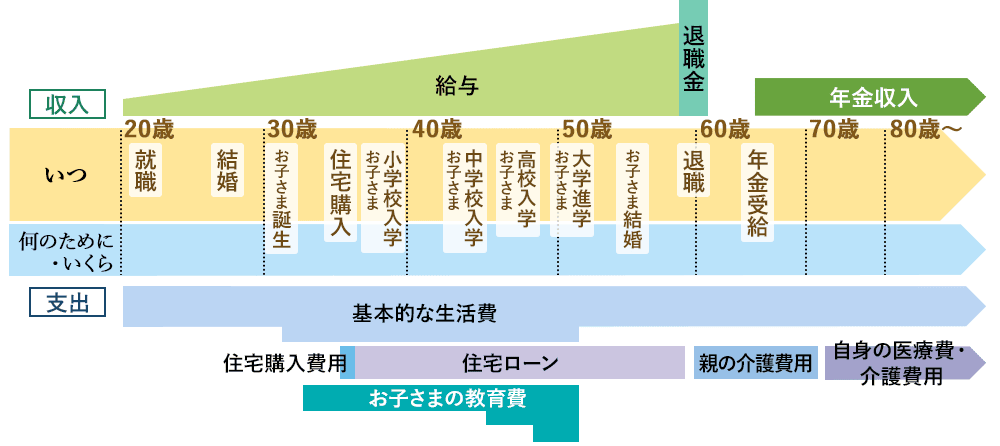

(2)将来にわたるご返済

住宅ローンを完済するまでの間、毎月の生活費とは別に、お子さまの進学・車の買替え・自宅のリフォームなどに伴う大きな支出が発生したり、退職に伴う収入の減少が想定されます。

ご家庭ごとにライフイベントは異なり、いつ、いくらお金が必要になるのか考えておく必要があります。

住宅を取得するタイミングで、すべてのライフイベントの費用を試算しお金を準備することは難しいですが、将来のライフイベントを想定し将来への備えも踏まえて住宅取得を計画することがとても大切です。

資金計画、ライフプランをしっかり立てることによって、収入が下がった場合も慌てず対応することも可能ですしお金についての不安も解消されます!自分で考えるのは難しい場合はお金の専門家に相談するのがおすすめです!

住宅ローンの相談をしたいけど

平日は忙しくて時間がとれない…

休日にじっくり相談できます!

ライフプランを一緒に立てましょう!

住宅ローンの組み方にはいくつか方法があり、それぞれにメリットやデメリット、注意点があることがおわかりいただけたかと思います。

住宅の取得は、生涯の家計の支出に大きく影響するため、お一人お一人のライフプランを踏まえ、長期的に無理のないご計画にすることが大切です。

北國銀行では、ライフプランに関する相談や返済のシミュレーションなどを通じて、みなさまのライフプランをサポートしています。

是非お気軽にご活用ください。

これからもお役立ち情報を配信していきますのでお楽しみに★

執筆者

株式会社 北國銀行

ライフプラン部 ローングループ 伊藤 栄祐

- ・2級ファイナンシャル・プランニング技能士

お問い合わせ

-

詳しくはお気軽にご相談ください

-

お電話でのお問い合わせは

ダイレクトセンターへ![0120-290-140]()

受付時間9:00 ~ 17:00(GW、年末年始は休業します)