- ホーム

- 個人のお客さま

- かりる

- 住宅ローン

- 知っておきたい!住宅ローンコラム

- 住宅ローン金利の選び方!ライフプランを踏まえた固定金利期間の選び方を解説

住宅ローン金利の選び方!

ライフプランを踏まえた

固定金利期間の選び方を解説

執筆者

株式会社 北國銀行

ライフプラン部 ローングループ

舛田 薫

- ・2級ファイナンシャル・プランニング技能士

住宅ローンの借入時、金利タイプや期間の選び方によって総返済額が変わってきます。

固定期間選択型を選んだ場合はご自身で期間を選択する必要があります。

ライフプランや金利動向を踏まえてご自身に合った固定期間を選びましょう。

目次

- 1.固定金利・変動金利・金利選択型ローンとは

- 2.長期固定金利(10年・20年)の特徴

- 3.短期固定金利(2年・3年・5年)の特徴

- 4.長期固定金利と短期固定金利の返済シミュレーション

- 5.ライフプランを踏まえた固定期間の選び方

- ・金利利動向だけではなくライフプランを踏まえて選びましょう

・ライフプランのご相談はお気軽に

1.固定金利・変動金利・金利選択型ローンとは

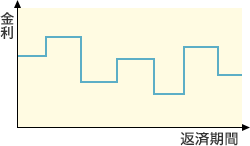

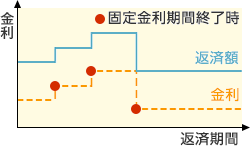

住宅ローンの金利タイプには「変動金利型」「固定金利期間選択型」「全期間固定金利型」の3つがあります。

- ※スマートフォンご利用で下記の表が左右途切れて表示する場合は、表を左右にスライドさせてご確認ください。

| 変動金利型 | 固定金利期間選択型 | 全期間固定金利型 | |

|---|---|---|---|

| メリット | 返済中に金利水準が下がると、 それに合わせて返済額も減少する。 |

一定期間の金利が確定。 | 当初借入時に最終返済日までの 返済額が確定できる。 |

| デメリット | 当初借入時に将来の返済額が確定しない。 金利水準が上がると返済額も増加。 |

当初借入時に固定金利特約期間終了後の 返済額が確定できない。 |

変動金利、固定金利期間選択型に 比べて、一般的に金利が高くなる。 |

| イメージ図 |  |

|

|

金利タイプについてくわしくはこちら

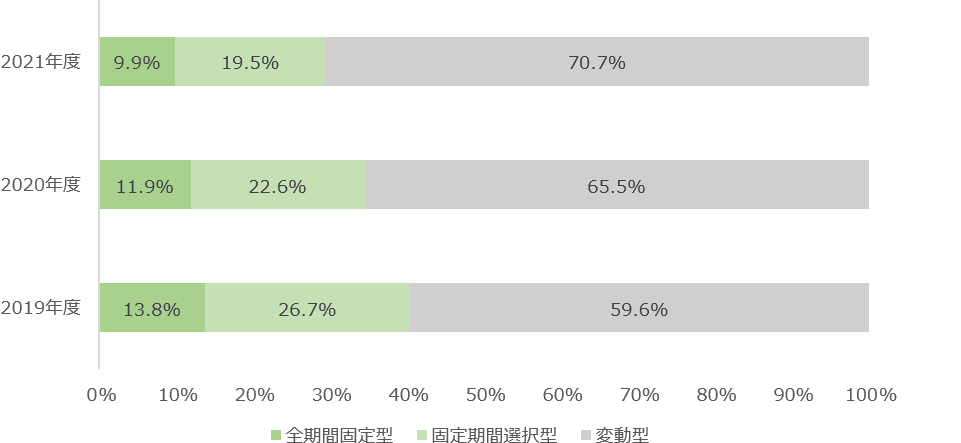

住宅金融支援機構の「住宅ローン利用者の実態調査」によると、変動金利型を選択している方が大半を占めています。

近年、低金利が続いているため変動金利を選択する方が多いですが、今後の金利上昇局面では固定金利を選択する方が増えることが想定されます。

◆住宅ローン利用者が選択した金利タイプ

参考:住宅金融支援機構「住宅ローン利用者の実態調査」をもとに作成

ただ、北陸地区では、変動金利に比べて特約固定金利の設定が低いことから「固定金利期間選択型」の住宅ローンが主流となっています。

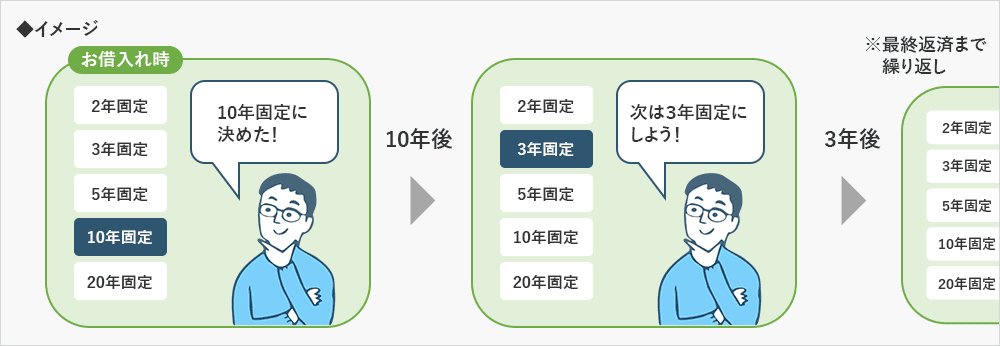

「固定金利期間選択型」の住宅ローンは、固定期間が終了するたびに、「その時点の適用金利」の中から何年固定を選択するかを自身で決定します。

お借入れ金額や期間が同じ条件の住宅ローンであっても、どの固定期間を選択するかによって返済額が異なり、最終的な総返済額も変わります。

そのため、「何年固定を選ぶか」は重要です。

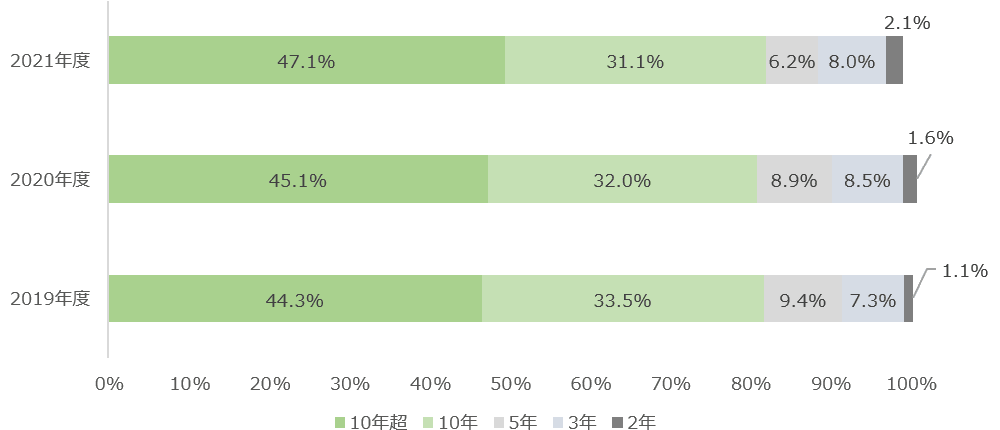

現状、全国的には固定金利期間選択型ローンを利用している方の多くが10年超の固定期間を選択しています。

長期の固定期間である割に、低い金利設定であることが人気の理由の一つです。

これについても、北陸地区ではトレンドが異なり、2年固定や3年固定の金利が極端に低いため、短期固定を選択する方が多くなっています。

ただ、今後金利が上昇するのではないかと想定し、10年固定を選択する方も増えつつあります。

◆「固定金利期間選択型」を利用中の方が選択した固定期間

参考:住宅金融支援機構「住宅ローン利用者の実態調査」をもとに作成

2.長期固定金利(10年・20年)の特徴

長期間の固定金利を選択する最大のメリットは、金利変動リスクの低さです。

一般的には30年以上のお借入れ期間となる住宅ローンですが、その内10年間(または20年間)の金利を固定することができ、その期間中は金利変動の影響を受けません。

教育費や仕送りなどで支出の負担が重い時期や、収入が安定しないときなど、住宅ローンの返済額を確定させたい場合などに、適した固定期間となります。

3.短期固定金利(2年・3年・5年)の特徴

2年固定、3年固定、5年固定などの短期固定金利は、金利の低さが特徴です。

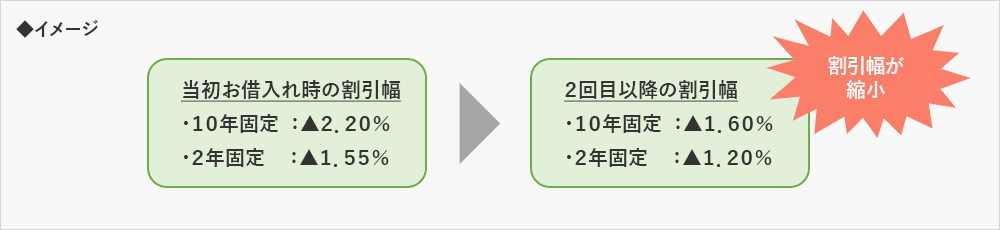

特に、当初お借入れ時の金利は割引幅が大きく設定されている場合があり、各金融機関の金利プラン表等に記載されている金利が魅力的に感じるかもしれません。

借入れ初期の返済額を低く抑えることができるので、総返済額を抑えるためには効果的ではありますが、2回目以降は割引幅が縮小されるため、急激に返済額が増加することもあります。

また、長期の固定期間に比べて金利変動の影響を受けやすいので、ある程度の期間、返済額を確定しておきたい場合には向いておらず、金利上昇に耐えられる余力のある方や、近々まとまったお金の入る予定のある方などが向いていると言えるでしょう。

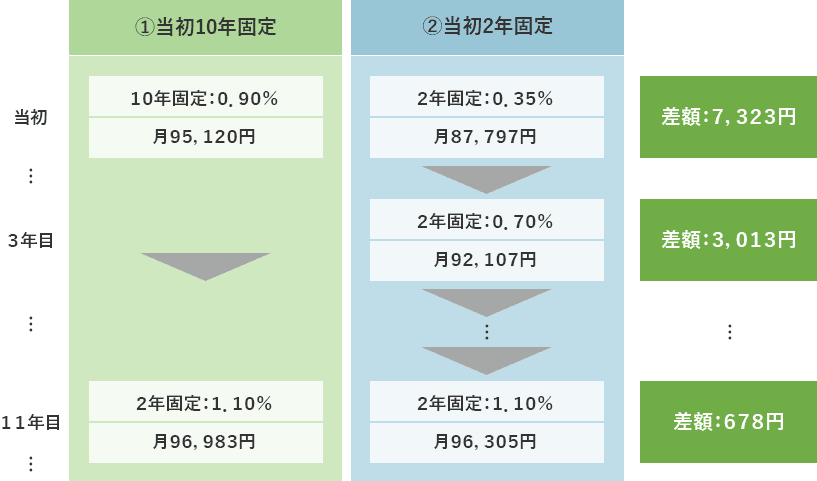

4.長期固定金利と短期固定金利の返済シミュレーション

お借入れ条件

- 金額 3,000万円

- 期間 30年

- 金利

- ①当初10年固定を選択し、11年目に2年固定を選択する

- ②当初2年固定を選択し、3年目以降も2年固定を選択する

- ※当初の金利や固定期間見直し時の割引幅は令和4年11月現在の北國住宅ローンの条件を適用する。

- ※2回目以降に選択する適用金利は仮定のものです。

当初10年固定と2年固定を選択した場合では、毎月の返済額が7,323円の差がありましたが、2年毎に0.10%ずつ金利が上がると仮定すると11年目に同じ金利が適用された場合の返済額の差額は678円となります。

- 知っておきたい!Point

-

- 当初お借入れ時は金利の割引幅が大きいことが多い

- 短期の固定期間を選択した場合、長期の固定期間を選択した場合の返済額との差額を貯蓄する

- 固定期間が終了するときに繰上返済をすると手数料が安い場合があるので、返済計画を意識する

固定金利を選択する場合、一定の条件を満たすことで「店頭表示金利」から割引されることがあります。

(条件は金融機関によって異なります。)

その割引幅が、当初お借入れ時に選択する固定金利にのみ拡大された割引幅を適用する場合があります。

どの固定期間を選択した場合でも「当初選択した期間」に適用されるため、2年固定を選択すると2年間、10年固定を選択すると10年間、拡大された割引幅を利用することができるのです。

上のシミュレーションを見ると、10年固定0.90%に対して2年固定0.35%は低くて魅力的な金利だと思いますが、2年後に再選択するときには、金利変動がなかったとしても割引幅が縮小され2年固定0.70%となります。

金利上昇傾向にある場合は、さらに高い金利で更新ということも考えられますので、目先の金利だけではなく金利情勢を踏まえて検討すると良いでしょう。

また、短期固定期間を選択した場合、最も大切なことは、長期の固定期間を選択した場合の返済額との差額を貯蓄することです。

住宅ローンを返済しながら貯蓄もというのは意識的に行わないとなかなか難しいことではありますが、そうすることで、金利が上昇し返済額が増加した場合でも支払う余力ができますし、その貯蓄分を一部繰上返済に充てることで、返済額を抑えることにもつながります。

住宅ローンを借入するその時に返済に充てられる目一杯の金額で借入をしてしまうと、後々、返済ができなくなったり、車が欲しい、旅行に行きたいなど、ほかの希望を我慢することになってしまいます。

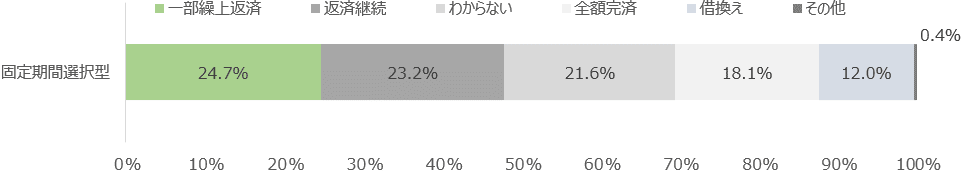

また、先に「一部繰上返済」についても触れましたが、住宅ローンを利用している方が、今後金利上昇により返済額が増加した場合の対応策についてのアンケートでは「一部繰上返済する」と回答した方が最も多くなりました。

固定期間を見直すタイミングと同時に一部繰上返済を行う場合に手数料が安くなることもあります。

◆今後金利上昇により返済額が増加した場合の対応策

参考:住宅金融支援機構「住宅ローン利用者の実態調査」

繰上返済の際、返済期間を短くする方法以外に、「返済額を軽減する」方法もあるため、これまでに返済していた金額と同じくらいに抑えたいといった場合には効果的な方法となります。

「子供が大学に進学する前に繰上返済をして返済金額を抑えよう」など、ライフイベントと照らし合わせて、繰上返済も計画的に行えると良いでしょう。

金利の動向は予想ができないため、長期か短期かどちらを選択するべきか迷われると思いますが、それぞれのご家庭の収支状況や、家族構成などから、タイミングにあった金利を選択する必要があります。

返済額が増加した場合はどうするか、対応策も含めて検討すると良いでしょう。

一定の手数料を支払えば固定期間の変更ができる金融機関もありますので、どのようなサービスがあるのか確認しておくと良いでしょう。

5.ライフプランを踏まえた固定期間の選び方

金利動向だけではなくライフプランを踏まえて選びましょう

住宅ローン返済は長期にわたるため、将来的に金利がどうなるかは誰にもわかりません。

「できるだけ金利が低いものを選びたい!」と考える方もいらっしゃると思いますが、無理なく最後まで返済するには、今後の金利上昇や将来のライフイベントを想定して金利プランを選択することが大切です。

金利動向だけでなく、「子供が独立した後は、家計に余裕がでる」「子育てや介護で一時的に仕事を抑えることになる」など、それぞれのタイミングによって選択するべき固定期間は変わります。

住宅ローン返済に全力を注ぐような借入れ方法ではなく、金利変動で返済額が増加した場合はもちろん、家計の収入に変動があったり、急な出費に対応できるような余裕を持った返済となるような住宅ローンの組み方を意識しましょう。

ライフプランのご相談はお気軽に

マイホーム取得や金利選択のタイミングは、家計の収支やライフプランを見直す絶好の機会です。

早い段階で、シミュレーションや専門家を活用し、無理のない資金計画を立てることで、将来のお金の不安や悩みを解消できます。

ぜひ、お気軽にご相談ください。

-

生涯収支を簡単シミュレーション

-

総支払額を簡単シミュレーション

住宅ローンの相談をしたいけど

平日は忙しくて時間がとれない…

休日にじっくり相談できます!

ライフプランを一緒に立てましょう!

住宅ローン金利の固定期間を選択するときには、金利だけではなく、ご自身のライフプランやトータルコストを踏まえた無理のない返済計画を立てることが大切です。

長期的な資金計画を立てることにより、家計の収支が安定するようシミュレーションや専門家を上手に活用しましょう。北國銀行ではお一人お一人のライフプランをサポートします。

ぜひお気軽にご相談ください。

執筆者

株式会社 北國銀行

ライフプラン部 ローングループ 舛田 薫

- ・2級ファイナンシャル・プランニング技能士

お問い合わせ

-

詳しくはお気軽にご相談ください

-

お電話でのお問い合わせは

ダイレクトセンターへ![0120-290-140]()

受付時間9:00 ~ 17:00(GW、年末年始は休業します)