年収から考える住宅ローン

〜借入適正額はいくら?住宅購入価格の推移傾向も解説〜

年収から考える住宅ローン

〜借入適正額はいくら?住宅購入価格の推移傾向も解説〜

近年は長期にわたる低金利のため、比較的多く借り入れをしても返済額を抑えられていますが、今後金利が上昇する可能性も踏まえて、借入額を検討することも重要になっています。

本コラムでは、年収や住宅購入価格の推移を踏まえ、ご自身にあった借入額がいくらなのか、くわしく解説していきます。

気になる、みんなの住宅ローン返済額

年収とローンの関係を知る前に、住宅ローンを借りている人たちが月々いくら返済しているか興味がわきませんか? 平均を知ることで、自分がローンを借りるときの目安にもなります。

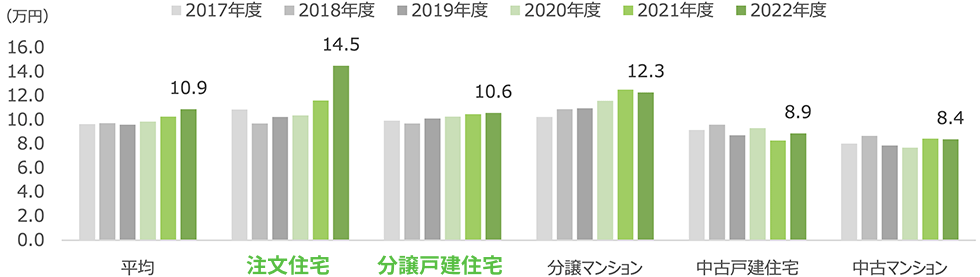

住宅ローンの月額返済額(2017年度~2022年度 全国平均)

※国土交通省 住宅市場動向調査を参考に作成

月々の返済額は、上昇傾向

国土交通省の住宅市場動向調査によると、住宅ローンの年間返済額は近年110万円(月額9万円)台で推移していましたが、2022年度の平均年間返済額は131万円(月額10万円超)となり、上昇しています。

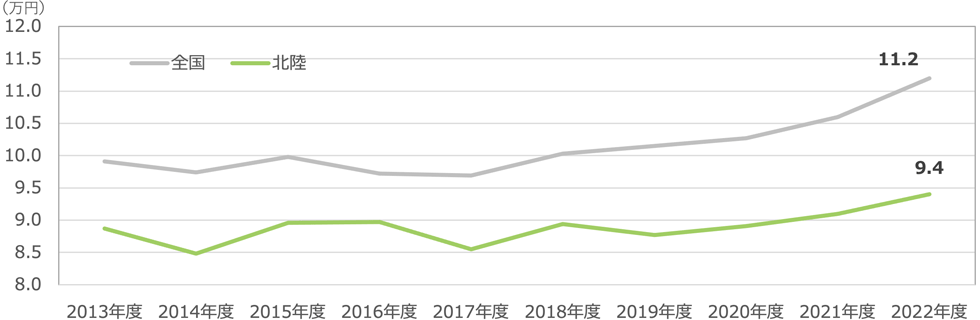

北陸エリアの月間返済額は、平均9.4万円

北陸エリアの月間返済額を見てみましょう。住宅金融支援機構によるフラット35利用者調査(以下、フラット35利用者調査)によると、北陸エリアでは1か月あたりの平均予定返済額は9.4万円となっています。

1か月あたりの平均予定返済額推移(2013年度~2022年度)

※住宅金融支援機構 フラット35利用者調査を参考に作成

住宅ローンの平均借入額を参考に、ご自身にあった返済額をシミュレーションしてみることが大切です。

北國銀行のローンシミュレーションでは借入額から月々のご返済額を計算できます。

年収から考える住宅ローン借入金額の目安

住宅ローンの借入金額を決めるときは、年収を基準にするのが一般的です。

自分にあった住宅ローンの借入額はいくら?「借入倍率」と「返済比率」

自分がいくら借り入れするか決めるには、年収に対して何倍の借入金額なのかを示す「借入倍率」や、年間返済額の割合を示す「返済比率」を知ることから。それらをもとに借入金額の目安を算出してみましょう。

借入倍率

借入倍率とは、年収に対して借入金額が何倍かという指標であり、一般的には5~7倍が妥当といわれます。

借り入れ倍率(倍)=借入金額÷年収

年収に対して何倍の借入金額なのかを示す「借入倍率」は地域によっても異なります。

参考:全国平均と北陸地域の借入倍率

|

全国

|

北陸

|

|---|---|

|

6.9倍

|

6.3倍

|

※住宅金融支援機構 フラット35利用者調査を参考に作成

返済比率

返済比率(返済負担率)は、年収に対する年間返済額の割合のことを言います。

返済比率(%)

=年間返済額÷年収×100

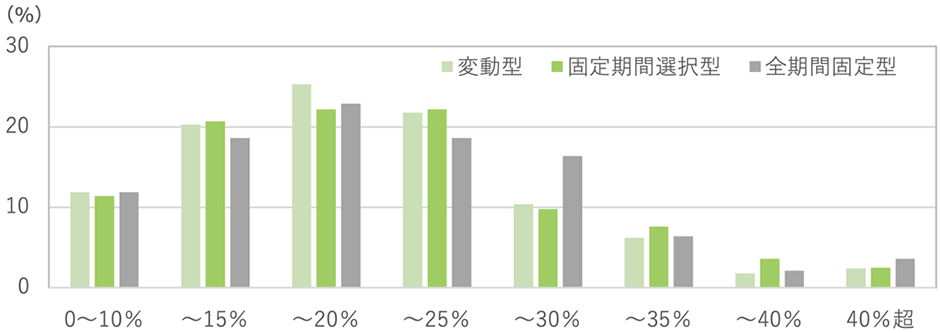

返済比率(返済負担率)は、金融機関によって基準は異なりますが、ライフプランを考慮し、ゆとりや確実性を重視した場合、年収の25%以内が望ましいといわれています。住宅金融支援機構による住宅ローン利用者調査によると、いずれの金利タイプも返済比率「15%超20%以内」の利用割合が最も多くなっています。

参考:金利タイプ別返済比率

※住宅金融支援機構 フラット35利用者調査を参考に作成

たとえば、年収400万円、年収600万円の場合

平均を参考に、借入倍率:6.5倍、返済比率:22 %で計算すると

※お借入期間30年、金利年1.0%の場合

年収400万円の人の目安となるローン金額は2,600万円

年収600万円の人の目安となるローン金額は3,900万円

となります。

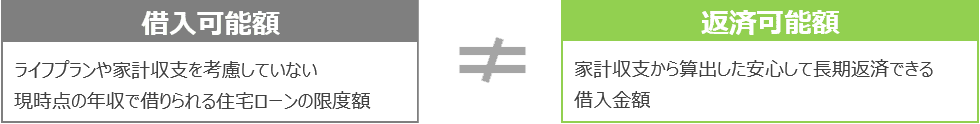

返済プランとライフプラン、どちらも重要です

北國銀行をはじめ、金融機関によっては年収を入力することで借入限度額を算出できるローンシミュレーションが用意されています。自分がいくらローンを借りられるかを知るにはとっても便利ですが、試算される借入額(借入可能額)は現在の年収で目一杯借入した場合の金額であり、「マイカー購入」や「教育資金」「老後の資金」といった、家庭によって異なるライフプランやライフイベントを考慮したものではありません。

住宅ローンを借りる際には、ライフスタイルや家族構成、住宅ローン以外の借入状況等、それぞれの家計収支に応じて無理なく返済できる額(返済可能額)の範囲内で借入金額を決めることがとても重要です。

借入可能額と返済可能額のちがい

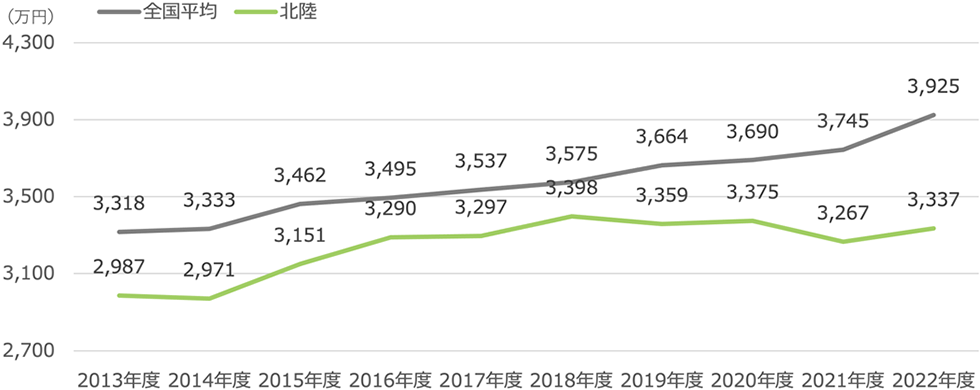

住宅の価格推移にも注目

近年の住宅購入価格の推移を見てみましょう。全国平均は緩やかに上昇しています。

フラット35利用者調査によると、北陸では2018年度から2020年度のマイホーム購入価格はほぼ横ばいでした。

しかし、2021年度以降は新型コロナウィルスの影響によるテレワークの普及が住宅需要を喚起させていることや、建築用木材の価格高騰などにより、購入価格は上昇すると予想されます。

住宅購入価格の推移(2013年度~2022年度)

※住宅金融支援機構 フラット35利用者調査を参考に作成

あなたのライフプランにあった無理のない返済可能額を考えましょう

マイホーム購入は人生の一大イベントです。夢や希望を実現するための方法として住宅ローンを借りたことで返済負担が重荷になり、日々の生活や将来のライフイベントの実現を妨げることは望ましくありません。

そのような事態にならないために、住宅ローンの検討と同時にライフプランを見直すことをおすすめします。 住宅ローンの返済が生活を圧迫したり、貯蓄する余裕がなくならないよう、ゆとりをもった返済ができるように早いうちから資金計画を立てましょう。

住宅ローンの借入金額を決めるポイント

-

今後の収入・支出の変化や将来のライフイベントに必要な資金を見据える

-

いくらまで借りられるかではなく、安心して返済できる金額はいくらかを考える

-

マイホームを決める前に、住宅ローンと頭金の予算を立てる

生涯収支を簡単シミュレーション

北國銀行の

ライフプランシミュレーション

総支払額を簡単シミュレーション

北國銀行の

トータルコストシミュレーション

むずかしいと思ったら、プロに相談しましょう

「自身で立てた返済計画に無理がないか」「家計収支の変化に対応したライフプランを相談したい」など、少しでも疑問や不安がある方は、専門家に相談することをおすすめします。北國銀行でも無料相談を承っております。

マイホーム購入には土地建物の物件価格だけではなく、さまざまな費用がかかります。

計画の早い段階で、シミュレーションや専門家を活用し、ライフプランを踏まえた無理のない資金計画を立てましょう。

今後、想定される大きなイベントを考え、どのタイミングでいくら必要になるかを把握して計画を立てることでお金の不安や悩みを解消することができます。

家づくりは、家計の見直しや今後のライフプランに関するお金について考える良い機会です。人生100年の時代、理想の暮らしを実現するために北國銀行と一緒に考えてみませんか?これからもお役立ち情報を配信していきますのでお楽しみに★

気になる、みんなの住宅ローン返済額

気になる、みんなの住宅ローン返済額

月々の返済額は、上昇傾向

月々の返済額は、上昇傾向

金利についてくわしくはこちら

金利についてくわしくはこちら

執筆者コメント

「自分の年収だったら、いくら借りられるの?」「無理なく返済できるかな?」など、不安に思われる方も多いのではないでしょうか。

銀行に住宅ローン相談にいらっしゃる方の多くは、希望の物件が決まった後にいらっしゃいます。でも、住宅ローンは何十年も続くながいお付き合いになります。家計の状態や将来必要な資金をわかった上で、いくら借入するか、頭金をいくらにするかといった計画を立て、資金の上でも無理のない理想的なマイホーム購入を目指しましょう。

株式会社 北國銀行

ライフプラン部 ローングループ

舛田 薫

プランニング技能士